私の心情(100)―資産活用アドバイス33-資産運用寿命

「いつまで生きられるか」という寿命の議論に対して、「いつまで健康で生きていられるか」を考える健康寿命があります。それなら、「いつまで資産運用を続けていられるか」という資産運用寿命を考えることも大切ではないでしょうか。「私の心情」の記念すべき(と自分で思っていますが)第100号に合わせて、フィンウェル研究所の目指す「高齢者が安心して資産活用ができる超高齢社会」に不可欠なこの「資産運用寿命」を整理してみたいと思います。ちなみに、「資産運用寿命」は私の造語で、2021年10月30日現在で、Googleで検索してみるとこの6文字熟語は1件もヒットしません!

「いつまで生きられるか」という寿命の議論に対して、「いつまで健康で生きていられるか」を考える健康寿命があります。それなら、「いつまで資産運用を続けていられるか」という資産運用寿命を考えることも大切ではないでしょうか。「私の心情」の記念すべき(と自分で思っていますが)第100号に合わせて、フィンウェル研究所の目指す「高齢者が安心して資産活用ができる超高齢社会」に不可欠なこの「資産運用寿命」を整理してみたいと思います。ちなみに、「資産運用寿命」は私の造語で、2021年10月30日現在で、Googleで検索してみるとこの6文字熟語は1件もヒットしません!

Bengenの4%も30年間の運用が前提

最近、改めて「資産運用寿命」を考えるようになったのは、Wade Pfau氏が2021年に上梓した「Retirement Planning Guidebook」を読み始めてからです。これまでも頭の隅にあったのですが、米国は退職後の資産活用において、「生涯、運用を続けることを前提」とした議論が展開されているのに、日本ではそうした明確な前提がありませんでした。そもそも退職後も運用を続けるという考えがなかったのかもしれませんが。

米国の「生涯運用を続けること」とする古典的なアイデアが、1994年にWilliam P. Bengen氏が発表した持続可能な引き出し率(Sustainable Withdrawal Rate)という概念だと思います。これは、65歳から95歳までの30年間を想定して、「株式50%、長期債50%のポートフォリオでインフレ調整後の引出率が4%であれば1926年以降のどの30年間を取っても資産は枯渇しなかった」という分析結果をもとに、「資産を枯渇させないで引き出せる金額は退職直後の総資産の4%」だというものです。この比率は、「Bengenの4%」として有名ですが、株式50%の比率で95歳まで運用することが想定されています。

生涯運用できる制度設計、日本にも必要?!

そこには、それを可能にする制度的な前提もあるのかもしれません。金融審議会市場ワーキング・グループの議論の際に、米国のプルーデント・インベスター法についての紹介がありました。この法律のもと「被後見人の信託財産はリスクとリターンを考慮してポートフォリオとして保全しなければならない」とされており、資産の保全として現金化されることがほとんどとなっている日本の成年後見制度とは、大きく違うことが指摘されていました(市場WGの報告書「高齢社会における資産形成・管理」をご覧下さい)。ちなみに、この法律が成立したのが1994年で、先の「Bengenの4%ルール」の論文が発表された年と同じです。この頃に、米国ではこうした議論が盛り上がっていたのでしょうか。

一般的には、認知、判断能力が低下する場合には、有価証券の運用を自分の力で続けることは難しくなります。日本は米国より長寿であるがゆえに、運用ができなくなってから10年、20年といった人生が残っている可能性もあり、当初の計画が狂ってその期間の生活を支える資金が不足する懸念も出てくるかもしれません。

最近、信託契約を使って資産を子どもの名義に移し、子どもが自分の代わりに生涯にわたって資産運用をしてくれる方法も一般化しつつあるようです。ここ数年で、証券会社で、信託口口座を開設できるようになったとのことですから、今後は日本でも生涯を前提にした資産活用を想定できるのかもしれません。

第三者のアドバイスを活用

そもそも認知、判断能力の低下にはグラデーションがあり、低下しているとは言え、資産運用をある程度続けることは可能な場合もあります。また信託口口座を使って、子どもが運用をしてくれるとしても、子どもにその運用能力があるかどうかも気になります。そうなると、気になるのが他者の力を借りることが多くなるという点です。

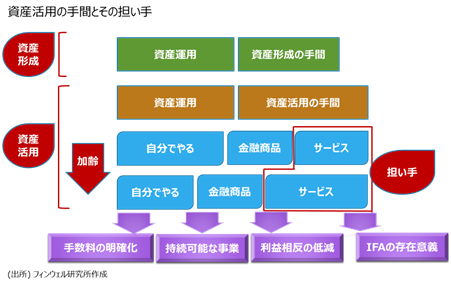

下のグラフは、資産形成と資産活用の手間を比較した概念図です。後者の手間の方がそもそも大きいと考えられるうえ、加齢に伴って自分でやれる部分が小さくなり、代わりに提供を受けるサービスへの依存度が高まらざるを得なくなると考えています。ここにアドバイザーが求められ、また金融ビジネスが、商品に依存した手数料からサービスに依存したフィーへと変わっていく背景でもあるように思います。

最近、私はIFA(Independent Financial Advisor、独立系金融アドバイザー)に関する本を上梓したり、議論に参加させていただいたりしています。特に日本では、英国のような「独立系」がふんだんに選べる状況になっていませんから、日本流の「独立的」である「顧客の側に立つ」という姿勢を堅持しているところを探すしかないと思っています。それを具現化するために必要なのが「顧客本位の業務運営」なので、これをしっかり履行しているアドバイザーを探すことになるでしょう。

退職後を2つのステージに分ける

自分は、もう一つの道もあるのではないかと模索しています。最初から退職後の生活ステージを2つに分ける方法です。前半は、資産を運用しながら一部を引き出す「使いながら運用する時代」。自分がコントロールできる間は、資産運用を続けて、この期間を少しでも長くできれば、より豊かな生活に貢献できるはずです。運用することが難しくなる段階を予め設定して、そこに向けて運用から撤退し、その後は「使うだけの時代」にするというわけです。これが80歳とすれば前半が15年、後半が20年となります。