私の心情(104)―資産活用アドバイス37-「定率引き出し」の課題をバッファー資産で克服

前回は、「率」による引き出し額の変動を抑制する方法として、ボラテリティを下げることを紹介しましたが、今回は「資産にバッファーを持たせること」による安定化策を考えてみたいと思います。

「バッファー資産」を用意する

そもそも退職後の生活を維持するための収入を①増やす、または②より長く得られる、ための手段として、資産運用を考えるわけですから、目的が達成できるのであれば、何もすべての金融資産を有価証券での運用に回す必要はありません。運用する資産と、万一の時のために使う資産を最初から分けておくというスタンスを取ることで、安心した退職後の生活を送りやすくなるはずです。

そもそも退職後の生活を維持するための収入を①増やす、または②より長く得られる、ための手段として、資産運用を考えるわけですから、目的が達成できるのであれば、何もすべての金融資産を有価証券での運用に回す必要はありません。運用する資産と、万一の時のために使う資産を最初から分けておくというスタンスを取ることで、安心した退職後の生活を送りやすくなるはずです。

なお、ここでは後者の資産を退職後の生活のための「バッファー資産」と呼ぶことにします。またこの2つの資産の他に、遺産として残したい資産とか、特別な目的に使いたい資産を取り分けておきたいと考える方もいらっしゃると思います。その第3の資産に関してはここでは敢えて言及しないことにします。

では具体的なバッファー資産の活用の方法をいくつか想定してみます。ちなみに、想定する要件は「保有資産2000万円、公的年金等以外に年間40万円の資産収入を期待」としてみました。

定率引き出しの不足分をバッファー資産から補填-パターン①

まずは定率引き出しを行いながら、引出額が想定より少ない時には、バッファー資産からその不足分を補填する方法です。例えば保有する2000万円の資産のうち1000万円は投資信託で運用し、残りの1000万円は預金で保有します。投資信託での運用収益を3%と想定し、4%で引き出すと計画すれば、引き出す金額は年間で40万円程度を考えることになります。

運用資金1000万円の時には40万円の引出額になりますが、運用成果が低調で資産が800万円に下がれば引出額は32万円となります。この不足分8万円を預金から充当するという考え方です。シンプルのようで使いやすいと感じるかもしれませんが、これは2000万円を1.5%で運用しながら定額40万円を引き出すというルールと同じことになります。

これは定額引き出しと同じルールですので、「収益率配列のリスク」を抱えたままのアプローチでることに変わりはありません。ただ、収益率を低く抑えることでボラテリティを下げ、結果として「収益率配列のリスク」を小さくすることになります。これは第103回のコラムで指摘したボラテリティを引き下げる方法と同じ効果を持ちます。

引出額にレンジを設ける方法-パターン②

次は、定率引き出しを行いますが、運用状況によって引出額が変動する際に、その引出額の下限と上限を決めておく方法です。引出額が想定金額を下回ったときにはバッファー資産から補填し、上回ったときにはバッファー資産に組み入れるという考え方です。例えば、目標引出額を40万円として、下限は35万円、上限は45万円に設定すれば、定率引き出しでの引出額が33万円になった場合には2万円をバッファー資産から補填し、逆に48万円になった場合には3万円をバッファー資産に組み入れると考えます。

ただ、この場合にも資産活用のスタート時期に想定を下回る収益率の場合には補填が続くことになるため、当初からある程度のバッファー資産を事前に取り分けておく必要があります。1500万円を運用資産に、500万円をバッファー資産にといった具合です。

投信の取り崩しと配当金の2層式の収入確保アイデア-パターン③

預金の代わりに比較的収益力のある代替のバッファー資産として、株式を活用することも可能ではないかと考えます。リスクの多寡から言えば投資信託よりも大きなリスクを抱えたバッファー資産となりますが、ここでバッファーとなる収入は配当のみを想定します。例えば、配当収益2%の株式を1000万円分保有することで、年間20万円相当の配当収入をバッファーとして想定するわけです。株式の価格変動は大きいのですが、元本には手を付けないというルールでこの投資額をバッファー資産と考えようというわけです。

残りの投資信託の1000万円は2%の引き出し率として、20万円相当を想定します。この投資信託は、前述の4%の引き出しよりも少ない引出額となりますから、求める収益率も低く設定することができ、その分リスクも小さくなります。リスクが小さくなることは、引出額の変動を抑えることができますから、より安定した資産収入につながります。

ETFの分配金を収入確保に活用

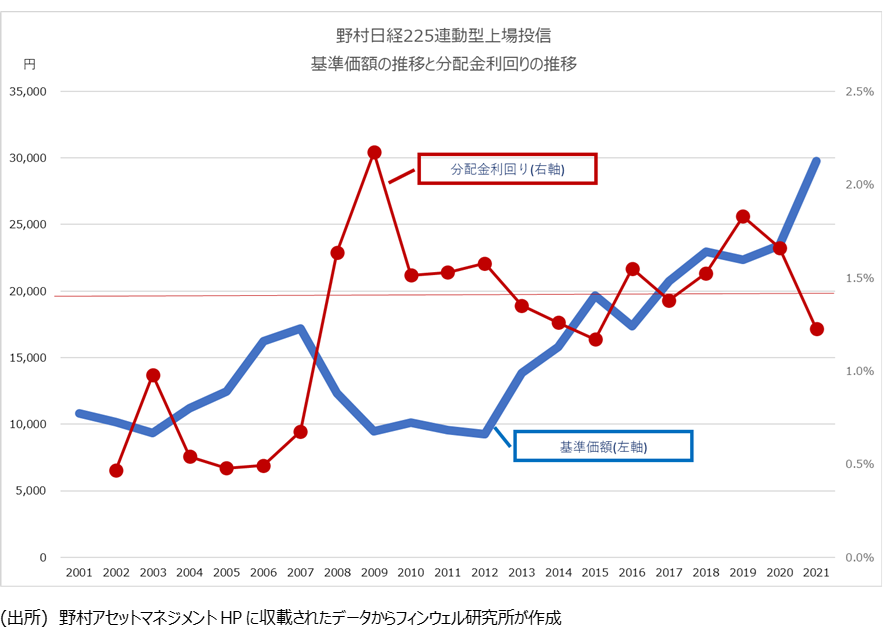

ところで株式をバッファー資産として使う際には、個別銘柄では分散投資が難しい点もありますから、ETFを活用するのも一考だと思います。ETFの分配金は配当のみを原資にすることになっていますから、例えば日本株ETFを使って、広く分散投資された株式の分配金をバッファー資産からの収入として活用できないかというわけです。

個別商品を推奨するわけではありませんので、その点はご注意いただきたいのですが、日本株ETFで残高の大きい野村アセットの日経225連動型上場投信の基準価格の推移と分配金利回りの推移を計算してみました。これをみると、2001年以降の分配金比率の平均は1.3%でしたが、最近はおおむね1.0₋2.0%で推移しています。

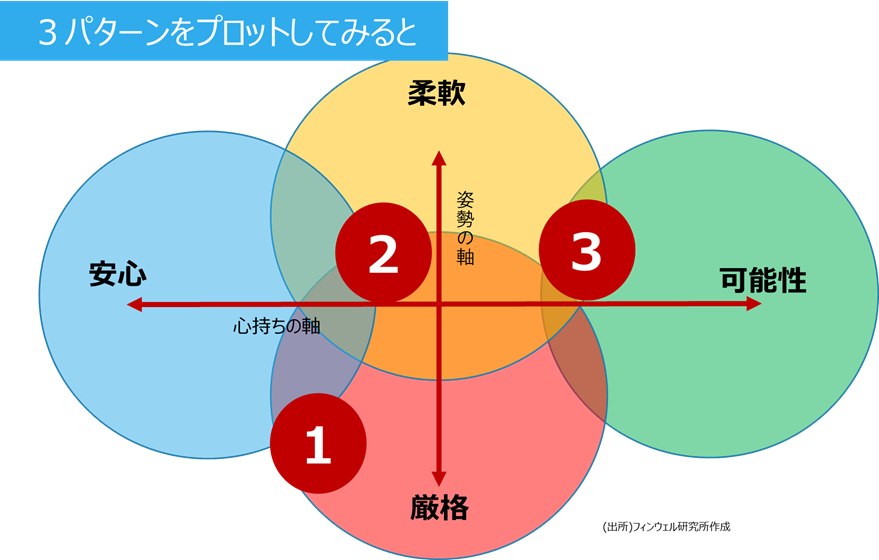

3パターンを「退職制だの分類」で考えると

ちなみに、今回言及した3パターンを第101回のコラムで考えた「退職世代の分類」にプロットしてみると、下のグラフのようになるでしょうか。思った以上にプロットしにくい部分もありましたから、この分類のアイデアも修正が必要かもしれません。

次回はバッファー資産を退職期間の前半、後半と期間を分けて活用する方法を考えてみます。