私の心情(132)―お金との向き合い方38-日銀ETFの活用

2021年3月に日銀ETF放出懸念から市場が混乱したことをきっかけに、折々このコラムでETFについて触れてきましたが、この1年ほどの私論をここでまとめておきたいと思います。

日銀が2010年12月から2022年4月末までに購入したETFの累計額は、簿価37兆円強。時価にすると50兆円とも言われています。いつまでも日銀が保有し続けることはできませんが、一度に放出すれば市場の混乱を招くと懸念されているわけです。その資産を超高齢社会における個人金融資産不足の対策として活用してはどうかというのが、私論の趣旨といえます。

前例としての英国PEPs

昨年4月には、「一度に放出すると市場を混乱させる」ので、「超高齢社会における資産不足の対策」として、「長期保有を前提に」個人が買い取ることを想定して、その前例としての英国PEPs(個人株式非課税口座)を紹介しました(2021年4月24日、私の心情(66)「英国80年代の国営企業民営化とPEPsの役割」)。

日本のNISA(少額投資非課税制度)の元となった英国ISA(個人貯蓄口座)の株式型は、1987年に導入されたPEPs(個人株式非課税口座)を引き継いだ制度です。80年代後半はサッチャー政権下で国営企業の民営化が進んだ時期で、PEPsの目的は「個人による国営企業の民営化株式の保有促進」でした。それから35年経過して、民営化株式の受け皿口座は個人金融資産の柱として大きく花開いています。

PEPsの初年度にあたる87年の残高は4.4億ポンドでしたが、ISA統合直前の99年には940億ポンドへと拡大し、現在株式型ISAの残高は3053億ポンド(2020年4月5日現在)に達しています。個人金融資産の5%弱、日本に当てはめてみれば100兆円規模に達しているわけです。

日銀ETFを「資産形成」のサポートに使う

国営企業の民営化と日銀ETFの簿価による個人への売却は、主旨としては同じといえるのではないかと考えています。個人が日銀ETFを簿価で買い取れば、時価との差は収益として見込め、さらに受け入れ易くなるはずです。長期保有を前提に、例えばiDeCo(個人型確定拠出年金)を使って、別枠を用意するなどで、原則65歳まで売却できなければ、市場への放出は時間軸を持って行われることになります。また、英国にはISAではありますが、「退職まで保有することを条件」としたライフタイムISAもあり、こうした制度も日本で活用できるかもしれません。

取り崩しのバッファー資産にETFを活用

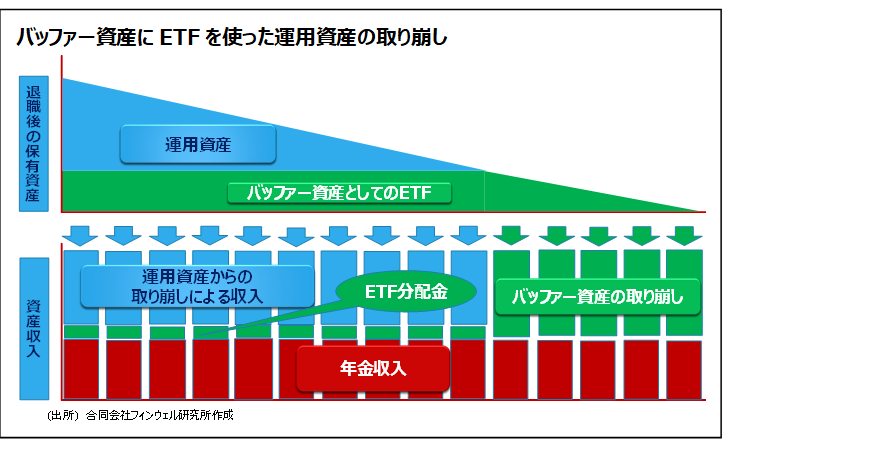

退職後、保有資産の寿命を延ばす「資産活用」でも、バッファー資産としてETFが使える可能性が高いことを紹介しました(2021年11月26日、私の心情(104)「定率引き出しの課題をバッファー資産で克服」、2022年4月4日、私の心情(126)「多様な資産の取り崩し、第2回デキュムレーション研究会)。

一般に金融資産3000万円を保有する人は、そのすべてを運用資産にすることはしないでしょう。例えば、運用しながら元本も含めて取り崩す「使いながら運用する」資産を2000万円、万一のために備えるバッファー資産を1000万円といった具合に分けて保有するのではないでしょうか。この時に、バッファー資産は預貯金というのが通念ですが、それを「長期的に保有して運用資産が枯渇したときに活用する資産」と位置付ければ、長期保有に耐えうる資産もバッファー資産として使える可能性が出てきます。

米国では、バッファー資産として配当重視の株式を保有するアイデアがあります。確かに価格変動は大きいのですが、20年、25年先に使うという点を考えれば、預金で持つより有利性が出てきます。しかも、その間の配当は「使いながら運用する」資産の取り崩しの一部としても使えます。

ただ個別銘柄で長期に保有できるものが見つかればいいのですが、分散効果を考えれば株式ETFの有用性も高いといえそうです。分配金は構成銘柄の配当が原資のため、元本は取り崩さないわけですから、「分散された株式」として、株式ETFをバッファー資産として考えることができるのではないでしょうか。

取り崩し開始期限を設ける

ここに日銀が保有するETFを活用する余地が生まれます。課題は、取り崩し世代に対して長期保有を促す制度設計ですので、売却制限を作ることが重要なポイントになります。例えば、80歳とか、85歳までは売却不可とすれば、それまでの期間はバッファー資産として取り崩しをしないで運用を続け、その年齢に達すれば取り崩しができるようになります。購入時の年齢がバラバラなので、取り崩しするタイミングが分散されることから売却による市場の混乱は抑制できますし、超高齢社会の取り崩し資産の不足にも有用となります。

格差助長は不可だが、バラマキにも課題が

ところで最も気になるのが、個人が日銀ETFを購入したいと思うかどうかです。個人がその意向を持つためには、簿価での買い取りが有効で、上記では「資産形成」期での活用、「資産活用」期での活用、ともにそれを前提に紹介してきました。しかし購入した時点で売却益が見込めることは、購入できる人とできない人の格差を生みかねません。

それを避けるために、該当年齢を設定して国民全員にばらまくというアイデアもあるでしょう。ただ、そのアイデアにも実務的な課題が残ります。

英国CTFの経験も重要

こちらも英国の例ですが、2002年にスタートしたChild Trust Fund(CTF) という子どものための資産形成口座は、財政支出が大きい割に(当時、招来の財支出は年間5億ポンドと推計)、休眠口座が多くなりすぎて、2011年1月2日で新規口座開設をストップさせた経緯があります。

子どもが生まれると政府が自動的にその子どもの口座用バウチャー(250,500ポンド相当のどちらか)を配り、運用を開始させる制度で、子どもが7歳になると追加の政府拠出も設定されていました。現在、新規口座は開設できませんが運用は続けられています。10年弱の間に600万人以上の子どもの口座が開設されて非課税運用がスタートしていますが、2020年4月5日現在で、残高が2500ポンド(約40万円)以下の口座が530万口座弱、全体の86.5%に達しています。せっかく生まれてくる子どものための資産形成に役立たせようとの趣旨で作られましたが、実際に活用できる家庭は少なかったということが実情のようです。現在のJunior ISAは、このCTFの後継制度です。

日銀ETFの活用には、同じ轍を踏まないアイデアが必要に思います。