私の心情(229)―お金との向き合い方78―デキュムレーション研究会第14回―シンガポールのCPFにみる退職後の収入

資産の取り崩し、デキュムレーションを考えるにあたって、公的・私的の年金制度のあり様は重要な前提条件になると考えています。賦課方式と積立方式のどちらがいいかという議論もあり、今回のデキュムレーション研究会では、社会保障の中核として積立方式を採用しているシンガポールのCPF(中央積立基金、Central Provident Fund)を議論してみました。

積立方式の社会保障、シンガポールのCPF

そこで、今回のデキュムレーション研究会(3月26日)では、研究会のメンバーでシンガポールに赴任中の三井住友信託銀行の唐木田さんにCPFの紹介と分析を行っていただきました。

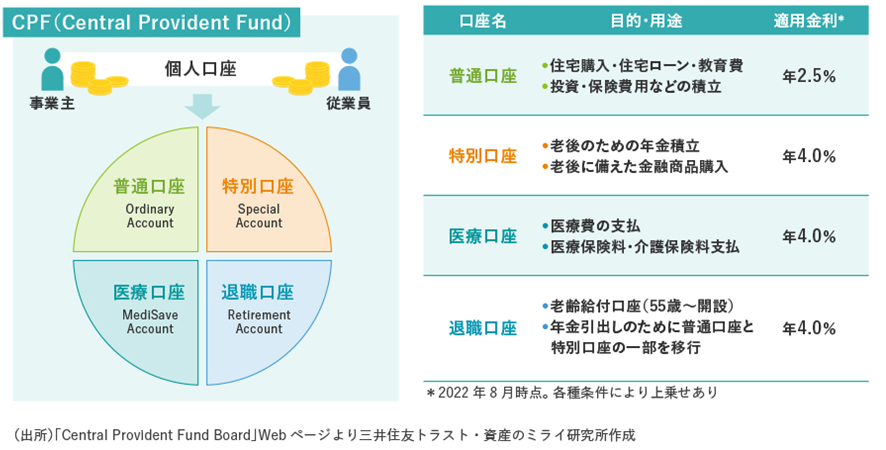

シンガポールのCPFは、1955年に創設され、その掛け金は、個人と事業主が共同で拠出し、適用金利を設定してその基金が運用を行います。シンガポールでは、このCPFが社会保障制度の中心的な役割を果たしています。CPFは賦課方式ではなく、自助努力を柱とした積立方式になっており、またこの資金が年金だけでなく、住宅、医療などの資金にも活用される仕組みになっていることから、1つの基金で社会保障全体をカバーしようとするもといってもいいでしょう。ただ、積立方式だけに総給付額が積み立てた額以上にならないことから、長生きのリスクに十分対応できないとの課題もあります。

高齢化の進展で改正が相次ぐ

1955年の創設以降、CPFは国民のニーズに合わせていくつかの改正を行っています。その結果、現在のCPFの口座は、普通口座、特別口座、医療口座、退職口座の4つで構成されています。それぞれの機能はグラフにある通り、退職後の生活資金だけではなく、現役時代の生活に資する住宅購入、教育、医療費もそれぞれカバーする制度になっています。運用はCPFの理事会が一括して特別国債に投資する共同運用となっていますが、一部、加入者自身の判断で株式や投資信託への投資も可能(CPF Investment Scheme)になっています。

加入者の目線でみると、当初は普通口座、特別口座、医療口座に口座を開設し、55歳になると退職口座が開設され、それまで普通口座と特別口座にあった資金が移管されるという流れになります。退職口座では最低残高(Basic Retirement Sum)が決められており、それを超える金額に関しては55歳以降に引き出すことが可能になります。なお最低残高は、住宅を保有していない人の方が住宅を保有している人より高くなる設定になっています。ちなみに2024年の場合、住宅所有者の最低残高は10万2900シンガポールドル(SGD)、住宅非保有者は20万5800SGDと設定されています。

70歳以降でも拠出ができる

拠出率は年齢によって異なっており、高齢化の進展からその対策として長くCPFに加入できるような手配がなされています。

- 55歳以下の場合には、本人は給与の20%、事業主は17%で、合計37%

- 55歳超から60歳までの場合、本人16%、事業主15%で計31%、

- 60歳超から65歳までの場合、本人10.5%、事業主11.5%で計22%、

- 65歳超から70歳までの場合、本人7.5%、事業主9%で計16.5%

- 70歳超の場合、本人5%、事業主7.5%で計12.5%

高齢になっても働いている限り、拠出を続けることができるという姿勢がはっきりしています。

取り崩しの特徴

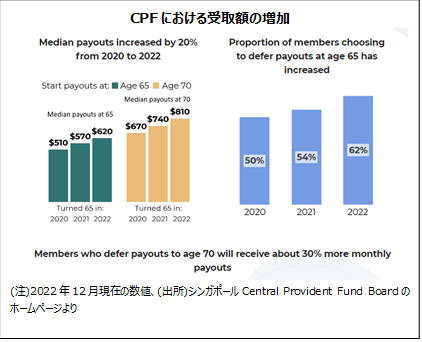

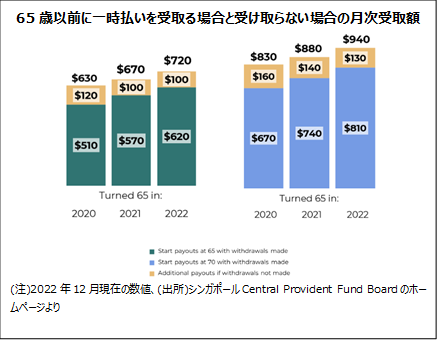

最低残高に関しては、加入者が65歳になると受給が可能になりますが、これを70歳まで繰り下げることができ、その間は共同運用の適用金利が適用されることから約30%の給付額増加が想定できます。65歳の段階で退職口座に一定以上の残高がある場合には、終身年金が支給されるCPF LIFEに登録され、死亡率や金利動向から算出された給付率をもとに給付額を受取ることができます。

サンプルとして公表されている数値は、65歳時点でCPF LIFEに28万8900SGDの残高があれば、月額1470-1570SGDを受取ることができるというものです。ただ、実際に月額として受け取っている金額の中央値は、下の図のように620SGDで、CPF LIFEの65歳残高は10万SGD程度だと推計され、それほど多くないようです。

議論のポイント

-

シンガポールの場合にはCPFで退職後の生活は成り立つのか

1SGD=110円で日本円に換算すると、月次受取額の中央値620SGDは7万円弱になります。この金額で退職後の生活は賄えるのだろうかというのが、素朴な疑問として提示されました。その場では詳細なデータが見つけられなかったことから、事後的なデータの検索と分析のポイントもまとめて記載しておきます。

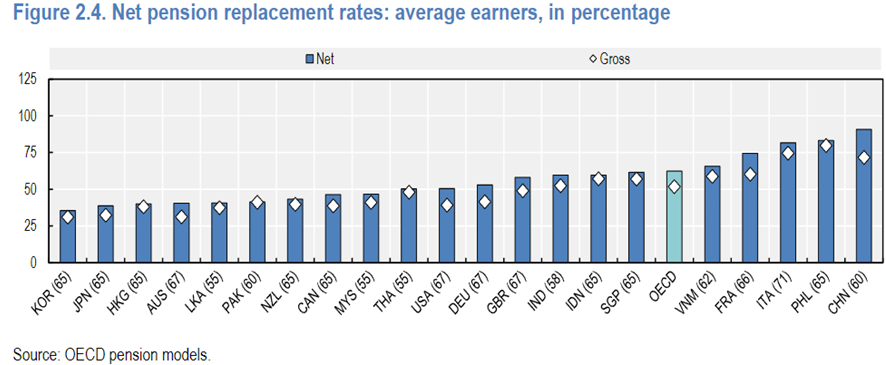

OECDは各国の年金支給額を比較するPension at a Glanceを発表していますが、その2022年のAsia/Pacific版では、所得代替率が比較されています。ここでいう所得代替率は年金支給額が、退職前の所得に対してどれくらいを占めるのかを数値化したもので、グロスは総所得ベースで、ネットは可処分所得ベースになります(退職しても原則、生活費は変わらないと想定することを前提としてこの比率が使われています)。

シンガポールの所得代替率は日本のほぼ2倍

この比較表のデータでは、シンガポールはグロスで57.0%、ネットで61.6%、日本はグロスで32.4%、ネットで38.7%と算出されていますので、シンガポールの方が日本に比べてかなり高いことが示されています。

(出典)Pensions at a Glance Asia/Pacific 2022

ただ、退職後の生活費水準によっては、現役時代の年収との比較ではなく、退職後の収入に対するカバー率で充実度をみることもできます。

日本では年金が退職後の年収の6割をカバー

日本の場合、厚労省の「国民生活基礎調査」(2022年)によると、「高齢者世帯の平均総所得は318.3万円で、その内「公的年金・恩給」が占める割合は62.8%、次いで「稼働所得」が25.2%となっている」と指摘しています。

単純に計算すると、年金所得は年間約200万円となりますから、現役最後の年収が600万円程度であれば、先ほどの所得代替率が3割台の数値であることと整合性があります。見方を変えれば、日本の場合には、退職後に総所得の大幅な低下が前提になっているとも言えます。

ただ、「国民生活基礎調査」(2022年)では、「公的年金等を受給している高齢者世帯のうち、公的年金・恩給の総所得に占める割合が「100%の世帯」が44.0%、「80~100%未満の世帯」が16.5%となっており、所得の8割以上が公的年金・恩給という世帯が約6割になっています」とも指摘していることから、318.3万円も62.8%もあくまでも平均値になります。

シンガポールではCPFは退職後年収の3割を占めるにとどまる

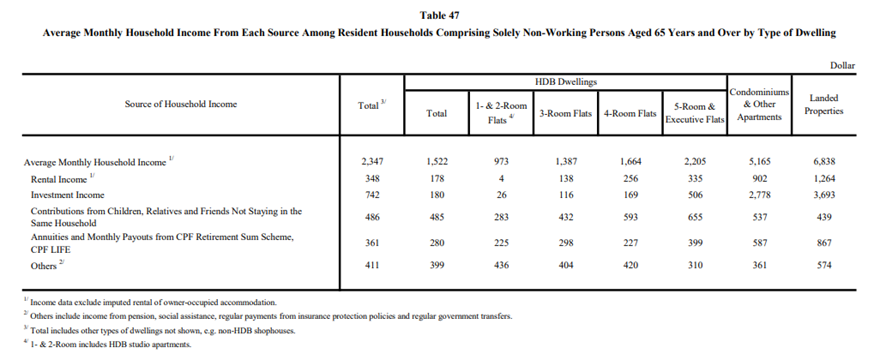

一方でシンガポールでは、5年に1回のペースでHousehold Expenditure Surveyが行われており、公表されている最新2017/18年版を参考に推計できます。65歳以上の退職者の月額収入の平均は2347SGD(1SGD=110円で換算すると26万円弱)で、その内訳のなかに占めるCPFの給付分は361SGD、15%強にすぎません。最も大きいのが投資収益で742SGD、32%弱を占めます。

ただ、ばらつきがかなり大きくなっているようです。特に住居の保有形態でその構成比などで大きな違いが出ています。政府か開発を進めてきた住宅開発庁(HDB)の住居に住んでいる場合には、平均月額は1522SGDと低く、そのうちCPFからの給付分が485SGDで、32%を占めます。民間の住居では月額は5165SGDと平均の2倍以上と高所得で、CPFの給付も587SGDと高いとはいえ、収入の構成比は11%にしか過ぎません。代わりに投資収益がその過半をカバーするのが実情です。

(出所) Household Expenditure Survey、2017/18

なお、月額支出の平均値は1966.6SGDで、そのうち健康関連が283.2SGD、14%を占めています。日本の家計調査(2023年)でみると、65歳以上の2人以上の世帯の月間支出は26万1235円でシンガポールとほぼ同額になりますが、そこに占める保険医療費は1万6583円、6%強にとどまっています。健康保険などの制度の違いがあり、それが支出面に出ていることを考えると、シンガポールでは日本よりも退職後の生活により多くの支出、すなわち所得が必要になるとも言えます。

-

賦課方式と積立方式

年金制度において、日本のような賦課方式と、ここに挙げたシンガポールの積立方式のどちらがいいかはよく議論されます。研究会でも、積立方式の課題として、「自分の資産額が給付の上限になるので長生きリスクに対応しづらいし、インフレが高進すると給付の実質額が減るという大きな懸念材料がある」との指摘がありました。実際、シンガポールでは、2022年の消費者物価指数は前年比6.1%の上昇で、CPFンも適用金利4.0%を上回っています。そのため、一部を終身給付にするなど制度改正もされてきましたが、それでも「十分とは言えないという指摘もある」とのことです。

-

CPFのなかで個人が株式や投資信託で運用する際に求められるSelf-Awareness Questionnaireのアイデアは日本でも使えるのではないか

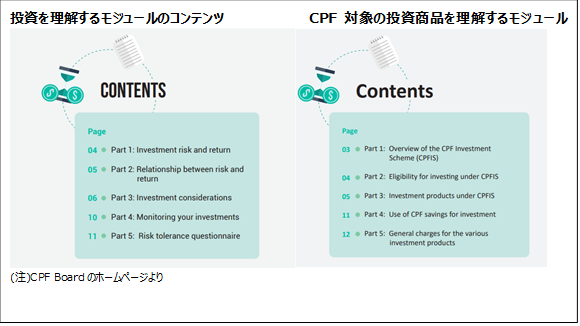

CPFの口座のなかで、加入者自身が投資のできるCPF Investment Schemeがありますが、そのスキームを使って投資をするためにはSAQ(Self-Awareness Questionnaire)で一定のリテラシーがあることを証明する必要があります。SAQでは、投資を理解するモジュールとCPF対象の投資商品を理解するモジュールの2つを勉強して、最後にクイズを受けるというプロセスがあります。

クイズを受けることはできませんでしたが、投資を理解するモジュールでは、①投資のリスクとリターン、②リスクとリターンの関係、③投資で考慮すること、④投資対象のモニタリングの重要性を学んで、⑤最後にリスク耐性のチェックをする5問に回答する内容となっています。

CPF対象の投資商品を理解するモジュールでは、①CPF Investment Schemeの全体像、②投資の適格性条件、③投資対象(個別商品ではなく株式、投資信託といった紹介)、④投資にCPFの資金を使うことの条件などの理解、④投資に係るコストの理解、をカバーしています。

詳細は、CPFBのサイトからSAQの内容を知ることができます。