私の心情(153)―資産活用アドバイス56-持続可能な引出率―第5回デキュムレーション研究会

第5回目となるデキュムレーション研究会を9月27日にオンラインで開催しました。今回は、「退職後の生活のために資産から引き出す金額はどれくらいが適正なのか」を考えるにあたって「持続可能な引き出し率」に関する議論を行いました。研究会のメンバーであるイボットソン・アソシエイツ・ジャパン株式会社の小松原宰明さんに基調報告をしていただきました。

基礎知識

私の心情55で「持続可能な引出率」とは何かをまとめていますので、詳細はそちらを参考にしてください。ポイントだけ、記載しておきますと、

- 英語ではSustainable Withdrawal rates(SWR)といいます。Sustainable(持続可能な)は、退職後の生活期間に保有する運用資産から一定額を取り崩していっても資産が枯渇しないという意味です。

- 退職時点での残高に対する引出額の比率を示すため「rates(率)」と呼びますが、一度決めたこの金額はインフレ分を加味しますが固定します。なので、原則は定額引き出しとなります。例えば4%の引出率であれば、2000万円を保有している人にとっては年間80万円を毎年引き出すことになります。

- 残りの資産は運用を継続していますので、その運用収益率がその資産の持続力につながるわけです。

- 米国の研究として有名なのが、William P. Bengenが1994年にJournal of Financial Planningという学術誌に書いた「Determining withdrawal rates using historical data」と題する論文です。過去のデータを使って「株式50%、長期債50%のポートフォリオの場合、インフレ調整後の引出率が3%であれば1926年以降のどの30年間を取っても資産は持続した」とし、これをもとに「今後35年間でも50-70%の株式比率であれば、インフレ調整後の引出率が4%で資産が枯渇しない」としています。これが“Bengenの4%ルール“と呼ばれるものです。

- その後の研究では、過去データを用いるのではなく、モンテカルロ・シミュレーションを使って想定される収益率を元に持続可能な引出率を計算することが主流になっています。

さて、日本の持続可能な引き出し率はどれくらいなのでしょうか。これが今回の研究会における当初の課題でした。

何を変数とするのか

小松原さんのプレゼンでは、下記の5つの変数が持続可能な引出率を決める要素になるとのことでした。

- 退職時点での保有資産額(初期金額)

- 最終時点での金額

- 運用利回り

- 運用期間(または引出期間)

- 引出額

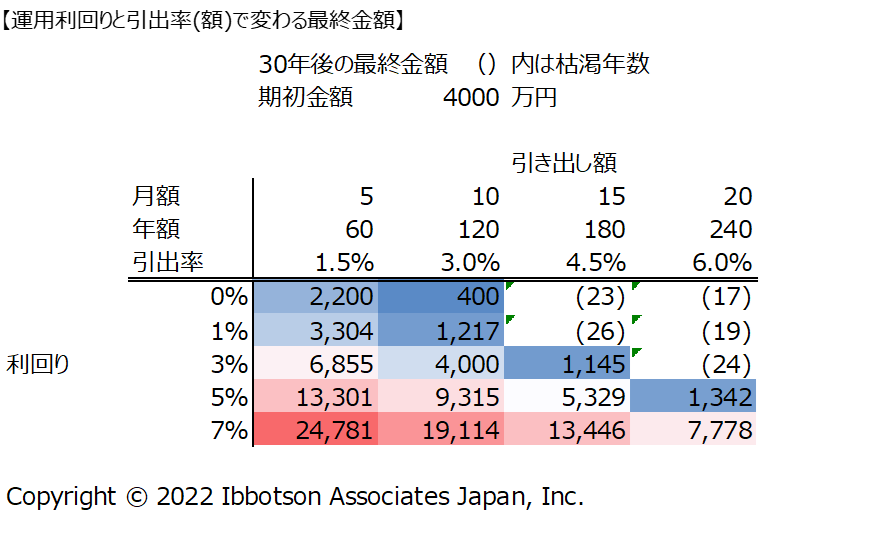

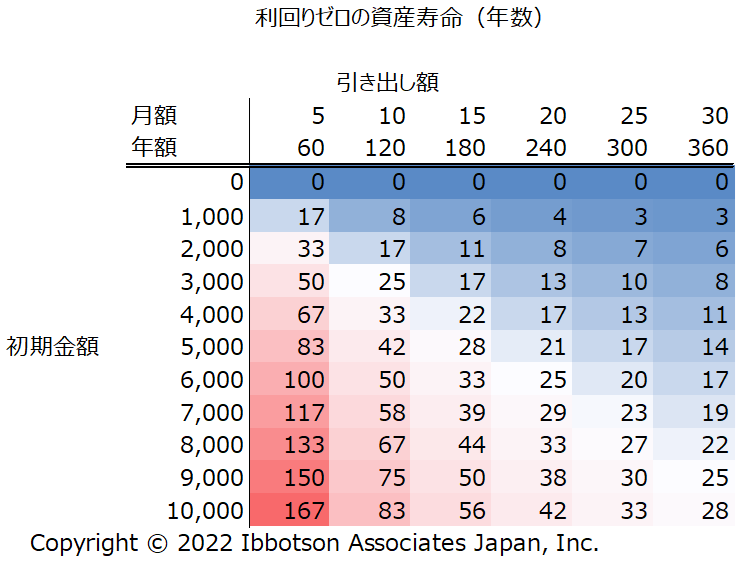

この5つのなかで所与となるものは、1)「持続可能」であるためには②がマイナスにならないこと、2)今が退職時点であれば①は現在の資産額となること、3)寿命を元にした想定年数を④(例えば65歳から100歳として35年間)とすること、の3つとなります。これらを所与とすると、⑤引出額と③運用利回りで②最終金額がわかるマトリックスができます。引出額を現在の資産額で割った「引き出し率」は計算できますから、このマトリックスは引出率と運用利回りで最終金額がわかるマトリックスでもあります。下の図では、①現在の資産額を4000万円、④想定年数を30年として、マトリックスを示しています。

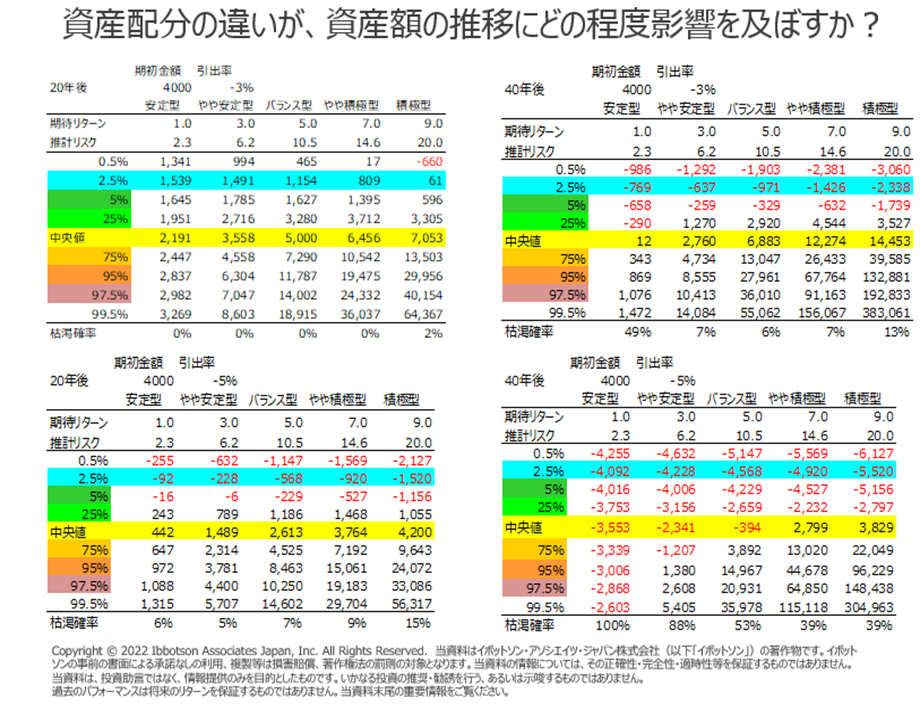

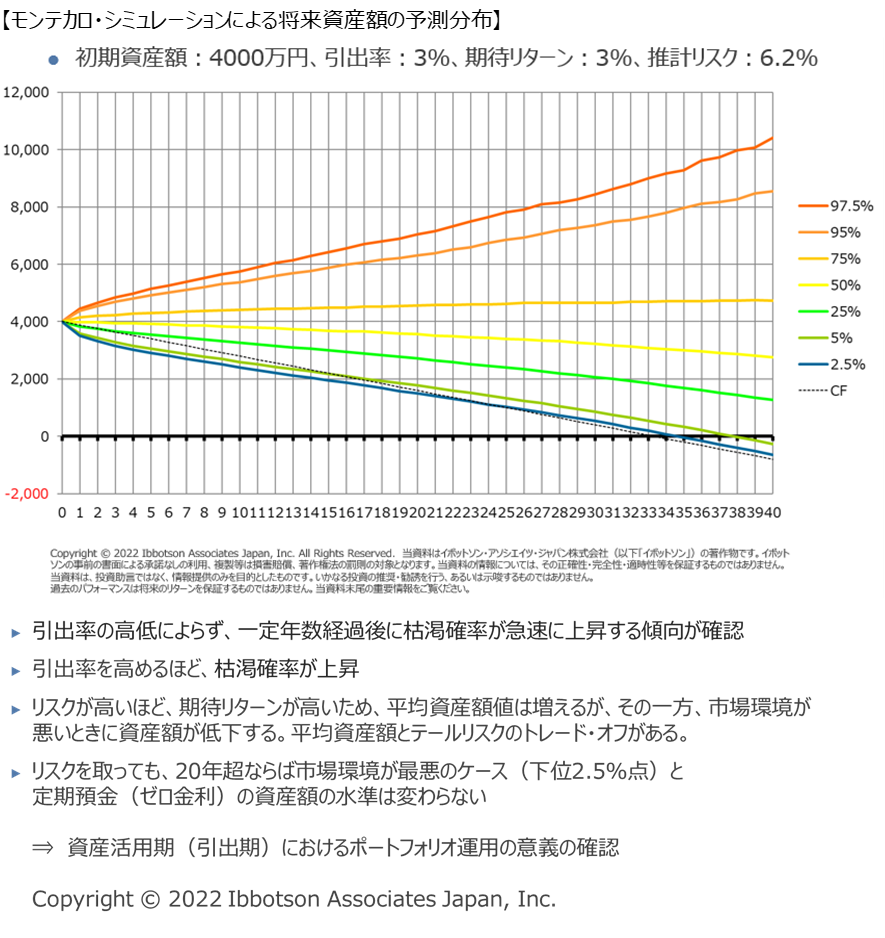

さらに運用利回りは過去のデータを使った一元的なものではなく、モンテカルロ・シミュレーションを使って期待収益率を確率分布で示せるようにしていますから、②の最終時点での金額は分布で示すことができます。したがって、最終の資産額がマイナスになる=枯渇する確率も示すことができます。そのため、引出率毎のマイナスになる確率(枯渇確率、これ自分も含めて研究会のメンバーみんながなかなか発音できませんでした)を示すことができます。それが、表の最下欄の枯渇確率です。

例えば、「引出率3%(退職時点の保有資産が4000万円であれば年間120万円の引出額)の取り崩しても、期待リターン3%、推計リスク6.2%で運用を続けた場合には、60歳から100歳までの40年間で93%(=1-枯渇確率7%)の確率で資産が枯渇しないで持続する」と読むことができます。

どうやって個人に納得感のある提案ができるか

私個人としては、「日本の持続可能な引出率はどれくらいか」という分析に興味があったのですが、研究会の議論は、「こうした議論をどう個人に伝えることができるのか」に集中しました。特に枯渇確率という表現は一段とコミュニケーションを難しくするように思います。逆に達成確率を使うこともできますが、それでも実態は難しいことに変わりはありません。議論のポイントをまとめてみますと、

- 枯渇確率が10%というのは「10人に1人は計画年齢前に資産が枯渇する」という意味で、なかなかこれを個人が許容できるとは思えない。(当日はそういった議論をしましたが、正確には30年の異なる経済・相場環境の下で10回に1回枯渇するという意味なので、表現するならば異なる環境の30年間を10回経験する(300年間生きていないといけませんが)場合のうち1回がマイナスになるという意味)

- 資産形成で目標金額を下回るという失敗確率と、この枯渇確率が同じ趣旨だとしても、資産活用の場合(枯渇確率)の方が、資産が無くなるというメッセージが強く、資産形成の場合(失敗確率)よりもかなり受け止め方は深刻になるのではないか。

- 全資産をこの枠組みのポートフォリオで運用する必要はないはず。バッファー資産を別に設定することをきちんと説明したうえで運用資産のみで考えれば、たとえ資産が想定以前に枯渇したとしても、バッファー資産の取り崩しで生活はカバーできるだろう。この点を伝えることが重要なはず。

- そのうえで、まったく運用しないよりも多少リスクを取って運用しても、65歳から20‐30年という長い期間を想定するのであれば、メリットがあることをどう伝えるか。かなり低い枯渇確率を想定しても金利0%と比べると、相対的に有利となる(上振れのメリットがある)ことが重要な訴求点ではないか。

- バッファー資産としては年金とか、取り置く預金とかといったものになる。

- 退職後の生活の必要額は毎年変化するはず。特に加齢に伴って生活費は少なくなるのではないか。そのため、定額引き出しとはいえ状況によってその引出額を変化させる必要があるのではないか。

- 資産からの取り崩しをより安定的に想定するためには、ベースとなる収入 (勤労収入+年金収入)を上手く配分するように工夫が必要になる。退職直後に勤労収入>年金収入と想定されるのであれば、勤労収入の受け取れる期間(働く期間)を長くして、その分年金の繰り延べで年金収入を厚くするという対策がある。勤労収入=年金収入に調整すると、安定的な資産収入の意味が出てくる。

- 枯渇確率の許容度は、年齢によって変化するのではないか。オプション理論で加齢に伴う許容度の低下を示せると面白いかもしれない。研究会メンバーである山口さん(早稲田大学ビジネススクール教授)が、以前、学会で発表されていた「リスク許容度=リスク選好度(リスクを取りたがる志向)×リスク許容量(資産額の規模)」でも、枯渇確率の許容度の変化を考えることができるかもしれない。

- バッファー資産として,最後半のシーズンに年金だけでは不足なら生涯年金、Annuity、またはトンチン年金といったオプションも活用する検討が必要になろう。

- そもそも使い切るという発想から離れて、次世代までの継続運用を想定すると、運用期間が50‐60年となり、よりリターンを高く取れる可能性が高くなるのではないか。

- ただリターンを高く求めれば、ボラティリティが高くなることで、定額取り崩しの「収益率配列のリスク」にも晒されるかもしれない。今回の議論では明示的に議論ができなかったが、持続可能な引出率は定額取り崩しのため、期待収益率を下回る収益率が前半に集まると元本の毀損が想定以上に進みます。後半になって収益率が高めになっても、前半の毀損が激しいと残高が回復しないリスク(収益率配列のリスク)が残る。単に想定期間よりも早く枯渇するというだけではなく、現金で保有しているよりも早く枯渇する懸念もある。

- 引出率=引出額÷初期の資産額=1÷(初期の資産額÷引出額)という関係が成り立つ。初期の資産額を引出額で割った結果は、引出可能年数なので、引出率は想定引出期間(余命)の逆数とみることができる。この発想は、想定した余命に毎年近づくことから引出率を毎年少しずつ引き上げるアイデアの基になっている。100歳まで生きると想定して、65歳の時には余命は35年のため、1÷35年で86%、66歳になれば1÷34年で2.94%となる。ちなみに、この余命の逆数を適用している制度が米国にある。DCやIRAの資産を引き出す強制ルールでRMD(Required Minimum Distribution)と呼ばれ、口座保有者は72歳になると、IRA(内国歳入庁)が設定した余命をもとにした引き出し率を残高に掛けて算出した金額を引き出さなければならないルール。引き出し不足分に対して50%の罰則税率が課される。

資産の取り崩しに関する多彩な意見が議論されましたが、加齢に伴ってこうした引き出しの議論は本人だけでは難しくなることは明らかです。一段と金融アドバイザー、なかでも独立した金融アドバイザーがこうした資産活用の伴走役として重要になってくる時代といえます。