私の心情(230)―資産活用アドバイス95―定率引き出しの実際:残高実現確率

デキュムレーションの議論では避けて通れない「定率引き出し」に関して、今回と次回の2回にわたって、改めてコラムを書くことにしました。今回は、15年間の使いながら運用する時代を経て80歳時点でどれだけの残高が残るかという残高実現確率を中心に分析結果をまとめ、次回は定率引き出しで課題視される引出額の安定性についてまとめます。

デキュムレーションの議論では避けて通れない「定率引き出し」に関して、今回と次回の2回にわたって、改めてコラムを書くことにしました。今回は、15年間の使いながら運用する時代を経て80歳時点でどれだけの残高が残るかという残高実現確率を中心に分析結果をまとめ、次回は定率引き出しで課題視される引出額の安定性についてまとめます。

定率引き出しと定額引き出しのデータ分析

これまでは、サンプルとして2期間の単純な差異を使ったり、15年間であっても各年の収益率を勝手に設定したりすることを前提にして、「定額引き出し」の課題を提示し、これを「定率引き出し」と比較することを行ってきました。しかし、本来なら期待収益率を設定しても実際にはその通りに運用できないリスクも存在します。そのリスクの大きさがどれくらいあるのかを、今回は、イボットソン・アソシエイツ・ジャパンのご協力を得て、実際のデータを使ってモンテカルロ・シミュレーションを行った結果から分析してみました。定率引き出しの効用を、確率を使って現実世界に近いところで考えてみたいと思います。

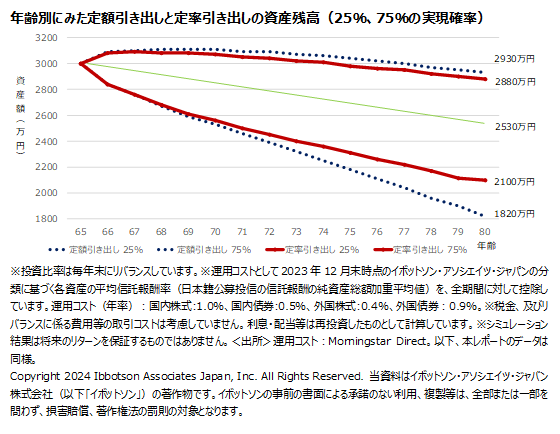

具体的な前提として、65-80歳までの15年間、当初3000万円の資産を保有し、期待リターン3%になるようにポートフォリオを組み立てて、「使いながら運用する」時代を1万回のモンテカルロ・シミュレーションを行っています。ポートフォリオは、国内株式10%、国内債券59%、外国株式21%、外国債券10%となり、これによる推計リスクは年率換算で6.2%となりました。なお、信託報酬などの運用コストは国内株式1.0%、国内債券0.5%、外国株式0.4%、外国債券0.9%と設定し、毎年控除して計算しています。

定額引き出し

まず定額取り崩しを紹介します。いわゆるBengenの4%ではないですが、当初残高の4%、すなわち3000万円の資産の4%である120万円を、その後15年間、毎年同じ金額で引き出すことにします。ちなみに、65歳から80歳までの15年間、3000万円を全く運用しないで毎年120万円を引き出すと引出総額は1800万円となり、80歳の時点で1200万円の残高になります。

期待収益率3%、リスク6.2%のポートフォリオで運用しながら、毎年120万円の定額引き出しを実施した場合の成果をみてみます。

- 80歳時点で運用しない場合の残高(1200万円)を上回る確率は95%―1200万円程度の残高を実現する確率が95%となり、運用した方が運用していない場合よりも、メリットがあることがわかります。ただ5%の確率ながら、80歳時点で1200万円程度を実現できない可能性もあり、それを嫌う安全志向の強い人は、期待リターン3%と低めでも運用は避けるべきだとわかります。

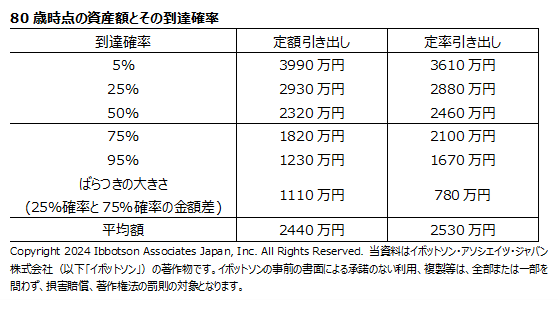

- 80歳時点、50%確率で残る資産は2320万円程度―50%の実現確率で維持できる資産水準が2320万円程度ということは、その水準では80歳で資産運用から完全撤退して、その後は月額10万円、年額120万円を定額で引き出すこと(以後、ここでは年額120万円を使って生活できる年数を資産寿命と称します)を想定すると、19.3年分に相当し、99歳までの資産寿命と計算できます。ただ、実現確率を75%まで引き上げると1820万円(15.2年分、資産寿命95歳まで)程度、95%であれば1230万円(10.3年分、資産寿命90歳まで)程度まで低下します。

定率引き出し

次は定率引き出しです。期待収益率3%、リスク6.2%のポートフォリオで運用しながら、毎年の残高の4%の金額を65歳から80歳までの15年間、毎年引き出すことにします。金額は残高によって毎年変わります。15年間の平均収益率(幾何平均)が3%に必ずなると設定できれば、15年後の資産残高はその間の収益率がどう並ぼうと、1.03×0.96の15乗で計算される0.845の水準、当初残高3000万円であれば約2530万円に必ず着地する計算となります。

ただ、収益率は期待値なので、3%に着地しないリスクがあります。前述の4資産でのポートフォリオで計算すると、グラフにあるように25%の実現確率で2880万円程度、75%の実現確率で2110万円程度になります。

- 80歳時点、50%の実現確率で残る資産は2460万円程度―80歳で資産運用から完全撤退して、その後、月額10万円、年額120万円を定額で引き出すことを想定すると、2460万円あれば100歳まで資産寿命を確保できることになります。その実現確率を75%にまで引き上げると残高は2100万円程度となり、資産寿命は97歳、95%実現確率まで引き上げると残高は1670万円程度で、資産寿命は93歳となります。

定率引き出しは残高実現確率が高い

定額引き出しと定率引き出しの持つチカラの差異を、まず80歳時点での資産残高とその到達確率からみてみます。

例えば、80歳の資産残高を実現確率75%の金額と実現確率25%の金額をみると、定額引き出しの場合でそれぞれ1820万円程度と2930万円程度となり、その差は1110万円です。同様の計算を定率引き出しでも行うと、2100万円程度と2880万円程度で、その差は780万円です。すなわち、定率引き出しの方が80歳時点での残高のばらつきはかなり小さくなっていることがわかります。

これを年齢毎の資産残高でグラフにしてみると、定率引き出しのばらつきの小ささがさらによくわかります。収益率があくまで期待値であったとしても、80歳時点での想定資産を確保するという点を念頭に置くと、そのバラつきの小さい定率引き出しの方が、効用は高いことがわかります。

80歳での残高を安定的に残すために

収益率が全く変動しないリスク0%を仮定した取り崩しと、リスク6.2%を想定した今回のポートフォリオでの取り崩しを比較すると、着地の確実性を高めるためにはリスクを低くすることが重要であることがわかります(80歳時点でのグラフの線の開き具合を参照)。80歳で資産運用から引退して「使うだけの時代」に移るつもりでいても、その時点の残高が想定通りまたはそれ以上でなければ意味がありません。

現実の資産活用計画のなかでは、個々人が有効フロンティア上で最適なポートフォリオを組むことは簡単ではありません。ただ、もし余分なリスクをとっているのであれば、それは避ける必要があります。少しでもリスクは下げるべきです。

またリターンに見合ったリスクをとっている場合でも、リターンを下げてでもリスクを下げるという対策も検討すべきです。資産活用では引出額は生活費から想定することが多くなりますから、同じ引出額を想定するのであれば、より大きめの資産を前提に低めの収益率でリスクを抑えることが可能です。3000万円で4%の引出率であれば120万円を中心にした引き出し額を想定することになりますが、これを5000万円で計画できれば引出率は2.4%で済みます。そうなれば必要となる収益率は3%も必要ないでしょう。期待収益率を2%に引き下げれば、その分リスクは小さくなります。

また生活費を抑制するなどで引出率を引き下げる対策も重要になります。例えば、生活費を抑えることができて引出率を4%から3%に引き下げることができれば、期待収益率を3%から2%に引き下げられます。それにともなってリスクも引き下げることができ、80歳時点での資産の実現確率を高めることになります。